As questões de ordem fiscal não são negligenciáveis na gestão da frota, sobretudo nas decisões sobre o que adquirir para a frota da empresa.

Apesar de nos últimos anos se ter registado uma razoável redução de impostos (que em vários casos obrigavam as empresas a tomar decisões de “mal menor”) o tema da fiscalidade na gestão da frota não perdeu importância.

Hoje com um IRC a 20% e tributações autónomas entre 8% e 32%, a distorção na opção de compra é menor, no entanto a questão do IVA a 23% é algo de muito impactante, sobretudo se não for dedutível.

Infelizmente o IVA ainda não é dedutível pelas nossas oficinas, nas viaturas utilizadas na atividade de cortesia e/ou substituição, ao contrário do que se passa na nossa vizinha Espanha ou em França.

Desta forma as motorizações, combustão, híbrido, híbrido plug-in, elétrico, o tipo de viatura, particular ou comercial, ainda continua a ser um aspeto importante antes de se tomar uma decisão de investimento.

Por este último motivo decidimos analisar os aspetos fiscais e a atividade de viatura de cortesia / substituição e vamos procurar deixar algumas pistas de otimização fiscal.

Quando no passado recente estivemos confrontados com taxas de tributação autónoma que chegavam a 35% para viaturas de gama média, os atuais limites até nos podem parecer muito razoáveis, não fosse o facto de acrescer a todo um conjunto de outros custos já de si difíceis de gerir, reduzir e suportar.

De facto, a viatura de cortesia é hoje em dia, mais uma ferramenta para qualquer oficina, mas ao contrário destas, tem de pagar Tributação Autónoma e só para determinadas tipologias, é aceite a sua isenção, a exemplo do que é feito com a dedutibilidade do IVA.

Assim para quem é confrontado diariamente com a necessidade de controlar custos e manter a atividade rentável, este sobrecusto fiscal que nos é imposto tem de ser considerado.

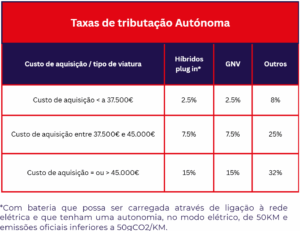

A Taxa de Tributação autónoma nas viaturas de cortesia é aplicada de acordo com os seguintes critérios:

- Preço de aquisição

- Motorização, Elétrico, Hibrido Plug-in, GNV, outros.

Viaturas elétricas:

Os encargos com viaturas movidas exclusivamente a energia elétrica são sujeitos a tributação autónoma à taxa de 10% mas só no caso em que o custo de aquisição desses veículos seja superior a 62.500€.

No caso das viaturas de cortesia que constam do catálogo de oficinas da Leaseway, a nossa escolha vai para as viaturas que fiscalmente mais protegem a oficina.

Desta forma no que se refere ao preço as mesmas estão todas no escalão mais baixo, ou seja, o preço de compra inferior a 37.500€, ou seja, limitamos o impacto da TA a 8%.

Por forma a permitir a otimização fiscal no nosso catálogo encontra também soluções de motorizações Elétricas, nomeadamente na marca Citroen com os modelos C3 e C4, se a opção for por GNV apresentamos as soluções da Renault com o Clio e Captur BI-Fuel.

No caso dos modelos Elétricos, as viaturas ficam isentas de tributação autónoma ou limitadas a 2,5%, no caso de opção ser por GNV.

As nossas viaturas de catálogo com motorizações GNV (vulgo viaturas a Gás) tem duas vantagens fiscais:

- Taxa de tributação autónoma de 2,5%;

- Dedução de 50% do valor do IVA sobre a renda financeira (informação vinculativa da AT).

Estas duas vantagens fiscais, associadas aos baixos consumos e ao preço reduzido do combustível, fazem com que a solução GNV seja muito atrativa económica e fiscalmente.

Com estas benesses, a renda visual de 275€ para o Clio Bi-Fuel que consta do nosso catálogo, transformasse numa renda inferior a 260€ após a imputação das vantagens fiscais, ou seja, uma poupança anual de 180€ ano, ou 360€ na duração dos 24 meses de contrato, o que equivale a 5% de desconto na renda, face a uma opção por uma viatura equivalente e com igual valor de renda, mas com motor a gasolina ou diesel.

As viaturas comerciais que constam no nosso catálogo, tem duas vantagens fiscais:

- Não pagam Taxa de tributação autónoma.

- Dedução do valor do IVA sobre a renda.

Estas duas vantagens fiscais, associadas aos baixos consumos e ao preço reduzido do combustível, fazem com que a solução diesel seja muito atrativa económica e fiscalmente, no entanto a tipologia destas viaturas tem de ser tida em conta, até porque o limite de pessoas é de 3, incluindo o condutor.

Com estas benesses, a renda apresentada em catálogo não apresenta o valor do IVA, apesar do mesmo ter de ser pago no débito bancário mensal e só posteriormente deduzido no apuramento do IVA a pagar ao estado.

Desta feita existe o esforço financeiro do pagamento do IVA em conjunto com a mensalidade, num primeiro momento, que é depois recuperado num segundo momento (mensal ou trimestral conforme o prazo escolhido para o apuramento do IVA pela empresa).

A poupança fiscal de cerca de 20% que a empresa tem quando opta por esta tipologia de viatura, leva a que muitas vezes esta seja uma opção a considerar, mesmo atendendo às limitações de lotação.

O pequeno e simplificado resumo anterior, serve-nos para ilustrar de forma simples os impactos fiscais no valor de uma renda, mas carece de um maior detalhe e o aprofundar da situação para cada caso particular, pelo que deverá contactar-nos para analisar a sua situação especifica e confirmar se a opção por um veículo comercial é a solução ideal para si.

As nossas viaturas Plug-in e elétricos que constam no nosso catálogo, tem duas vantagens fiscais:

- Pagam Taxa reduzida de tributação autónoma, estando os 100% elétricos isentos, até ao valor 62.500€.

- Dedução do valor do IVA sobre a renda.

Estas duas vantagens fiscais, associadas aos baixos consumos e ao preço reduzido do combustível, fazem com que a solução Plug-In hibrida ou elétrica seja muito atrativa económica e fiscalmente, no entanto aspetos como tempos de carga, autonomia, utilização em cidade ou estrada tem de ser tida em conta na opção por esta tipologia de viaturas.

Com estas benesses, a renda apresentada em catálogo não apresenta o valor do IVA, apesar do mesmo ter de ser pago no debito bancário mensal e só posteriormente deduzido no apuramento do IVA a pagar ao estado.

Desta feita existe o esforço financeiro do pagamento do IVA em conjunto com a mensalidade, num primeiro momento, que é depois recuperado num segundo momento (mensal ou trimestral conforme o prazo escolhido para o apuramento do IVA pela empresa) junto do estado.

A poupança fiscal de cerca de 25% que a empresa tem quando opta por esta tipologia de viatura, quando comparada com a solução gasolina ou diesel equivalente, leva a que muitas vezes esta seja uma opção a considerar, mesmo atendendo às limitações apresentadas.

O pequeno e simplificado resumo anterior, serve-nos para ilustrar de forma simples os impactos fiscais no valor de uma renda, mas carece de um maior detalhe e o aprofundar da situação para cada caso particular, pelo que deverá contactar-nos para analisar a sua situação especifica e confirmar se a opção por um veículo comercial é a solução ideal para si.

Procuramos nestas nossas curtas mensagens sintetizar de uma forma ligeira, vários aspectos fiscais, pelo que toda a informação difundida deve ser confirmada junto do seu contabilista para apreciar a adequação da mesma à sua realidade.